半導體行業(yè)接二連三的收購失敗事件,讓三星電子倍感壓力。

這個2月,對于半導體巨頭三星電子來說,并不順利。

此前,三星電子副會長韓鐘熙曾滿懷信心地表示,公司會在半導體、移動通信、消費電子等領域各自推進一項規(guī)模較大的并購交易。

但據(jù)韓媒報道稱,受到英偉達收購Arm失敗事件的影響,三星電子在半導體領域的并購也會受其牽累。這次潛在的并購本是三星亟需發(fā)力的非存儲半導體領域,但如今看來已經希望渺茫。

有人曾把三星電子形容成“半條腿的巨人”:每條主營業(yè)務線都能做到龐大的體量,但同時又存在發(fā)展不平衡的現(xiàn)象。

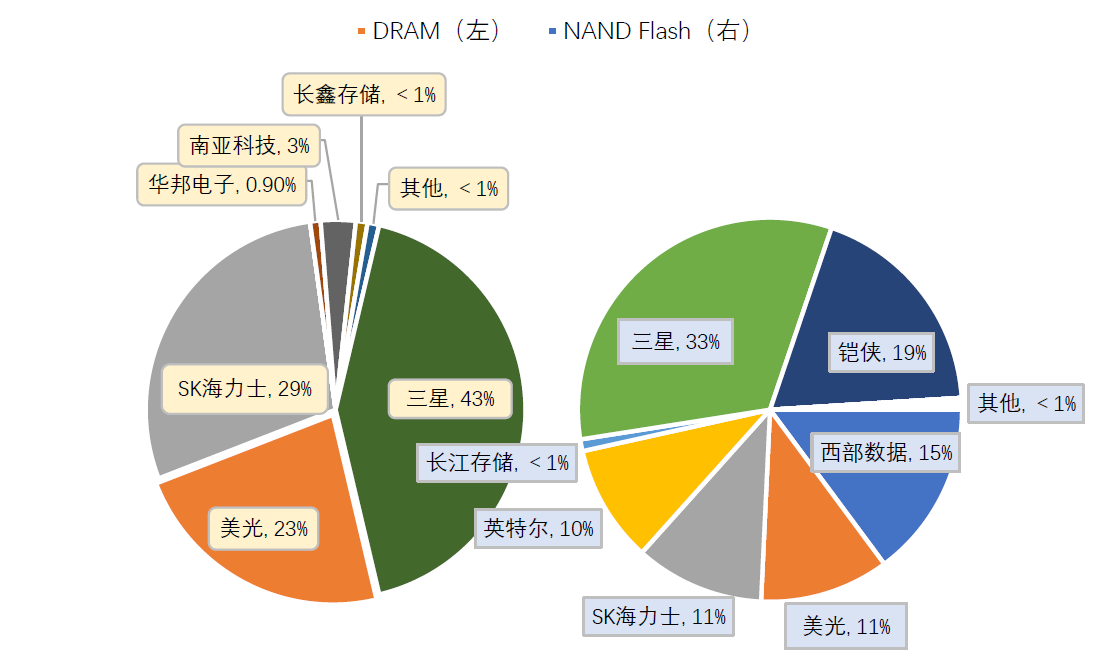

例如半導體業(yè)務,在全球內存市場中三星電子一家獨占近50%的份額。可一旦跳出這個領域,三星電子就會喪失話語權,“扶不起”的Exynos芯片便是例證之一。

圖 | 全球內存市場份額,圖源網絡

孤獨的“內存”王者

三星電子的崛起,很重要的一點因素就是抓住了時代的機遇。

1974年,三星創(chuàng)始人李秉哲與他的兒子李健熙共同成立了三星半導體的前身Hankook,在“政府+財團”的雙重支持下,Hankook于1977年更名為三星半導體,在吸納一批日本半導體工程師后,公司搭建了一套完整的集成電路生產體系。

到了1983年,三星半導體正式并入三星電子,成為公司主營業(yè)務之一,隨后成功開發(fā)出韓國第一款64K DRAM芯片,邁出了成為“內存巨人”的第一步。

彼時,美國與日本兩大半導體強國正處在激烈的“芯片戰(zhàn)爭”中,以東芝、日立、三菱為代表的日本企業(yè)在DRAM專利數(shù)量上完成了對英特爾等美國企業(yè)的反超,并在80年代中期一度搶下了全球DRAM市場90%的份額。

為了遏制日本DRAM產業(yè)的發(fā)展,美國開始對日本出口的芯片征收100%反傾銷關稅。李健熙從中嗅到了信號,主動向美國政府示好。之后在公關團隊的說服下,美國對三星電子的DRAM產品僅收取了0.74%的關稅。

值得一提的是,日本DRAM產品在80年代主要面向長壽命的大型機市場,雖然壽命長但價格昂貴;而三星電子看準了微型計算機的流行,以縮短使用壽命為代價,生產出低成本的DRAM產品,兩者本身就存在價格上的差異。

之后,三星電子和它的韓國同行靠著價格低廉的產品,迅速給昂貴的日本產品帶來“毀滅性”的沖擊。到了1993年,三星電子正式完成對日本企業(yè)的反超。

同年,拿到東芝授權后的三星電子,迅速投身當時新興的NAND Flash(閃存)領域,并且率先打開全球消費級閃存市場。而此前手握NAND Flash專利的東芝依然把希望寄托在已經被韓國企業(yè)超越的DRAM領域,最終落得“兩敗俱傷”的局面。

在拿到專利授權的10年后,三星電子的NAND Flash全球市場份額已經達到了驚人的54%。21世紀初期個人電腦、手機等消費電子產品帶來的巨大內存與存儲需求給三星電子帶來了豐厚的回報。

2017年,三星電子以688.25億美元的營收將英特爾拉下了壟斷25年的寶座,首次榮登全球半導體產業(yè)榜首,其中內存/存儲器業(yè)務便貢獻了公司利潤的三分之二。

站在當下視角來看待三星電子,這家公司已經成長為無法倒下的巨人,我們很難將其與“危機”掛鉤。

但即使是再強大的勇士阿喀琉斯,亦會有缺點。

三星電子也不例外。

供應鏈,三星電子的“無奈”

過分依賴內存產業(yè),讓三星電子錯失了建立完整半導體產業(yè)鏈的機會——上游原材料及設備極度依賴國際供應鏈,下游自家封裝廠也不能讓人放心。

另外,內存市場本身會因為外因產生價格波動,這對于三星電子來說無疑是一枚猜不透的定時炸彈。在2019年的日韓貿易摩擦事件中,三星電子就曾受到日本原材料企業(yè)的管制,導致高純度氟化氫及光阻劑材料無法進口,最終導致NAND Flash產品一度面臨停產危機。

當然,依賴內存產業(yè)以及供應鏈缺失是整個韓國半導體企業(yè)的通病。但在三星電子身上,這個弱點表現(xiàn)出來的焦慮感相較其他韓國半導體企業(yè)更為明顯。

在牢固了內存的壟斷地位后,三星電子開始向外尋求“補短板”的新業(yè)務。

2005年,三星電子涉足晶圓代工業(yè)務,并在傍上蘋果、高通的“大腿”后突飛猛進,一路超越格芯、聯(lián)電,成為唯一能與臺積電競逐5nm及以下最先進制程的半導體制造企業(yè);另外,三星電子也開始擴大自研芯片的使用范圍,一方面向其他廠商推薦三星芯片,另一方面則是充滿野心地放棄了授權的ARM架構,轉而自研“貓鼬”架構。

起初,靠著雄厚的財政實力,三星在這兩條道路上的確做出了一些成績。但隨著時間的推移,三星晶圓代工業(yè)務開始出現(xiàn)良品率和產能的困擾,而自研芯片也表現(xiàn)平平——例如最新的Exynos 2200雖有AMD的幫助,但依然沒能逃過“翻車”的結果;其實Exynos系列芯片口碑早已急轉直下,自研架構團體更是被迫解散。

拋去與競爭對手的實力差距以外,三星電子這些嘗試性的業(yè)務拓展更像是一種服務主業(yè)的“副業(yè)”,本身沒有真正跳出主營的內存業(yè)務,也沒能涉及到產業(yè)環(huán)節(jié)。一旦受到供應鏈的牽制,這些副業(yè)會同內存業(yè)務一樣面臨供應鏈危機。

除“內憂”外,三星電子的“外患”也在這些年凸顯出來。

在“內存/存儲”這一傳統(tǒng)優(yōu)勢領域中,三星電子開始接二連三地受到其他廠商的挑戰(zhàn)。2020年,韓國第二大半導體企業(yè)SK海力士收購了英特爾閃存業(yè)務,之后它的全球市場份額迅速超過20%,成為僅次于三星電子的全球第二大NAND Flash廠商。

相比于三星電子,SK海力士無論技術還是體量都處于劣勢,但其背后有SK、現(xiàn)代和LG三大集團的資金保障,既可以牢牢守著自己的市場份額,又防止了三星電子的一家獨大。在得到英特爾閃存業(yè)務的幫助之后,SK海力士也有了更大的底氣開始向三星電子發(fā)起挑戰(zhàn),同時又能給鎧俠、西部數(shù)據(jù)等外國存儲企業(yè)帶來壓力。

當然,鎧俠、西部數(shù)據(jù)、美光等外國企業(yè)同樣對三星電子的市場份額趨之若鶩,包括中國企業(yè)長江存儲等新秀的崛起,也給近些年的存儲市場帶來新的變化。

站在高處的三星電子,隨時有被反超的風險。

雄心勃勃的2030計劃,拯救三星?

在韓國政府和三星電子充分認識到發(fā)展非內存業(yè)務的緊迫性后,總統(tǒng)文在寅提出一個大膽的計劃:斥資約4500億美元,建立一個包括原材料、設備、零部件、設計、代工在內的全球最大規(guī)模的半導體產業(yè)供應鏈——“K-半導體產業(yè)帶”。

而三星要做的,就是在2030年到來之前,(借助這些新興企業(yè))成為全球最大的邏輯芯片制造商。

目前來看,三星電子不缺資金、不缺技術,缺的是穩(wěn)定的供應鏈,同時還缺一位出色的決策者。

一位三星高管曾評論說:“過去(李在镕入獄造成的)領導層的缺失,讓三星電子的投資失去了進軍非內存市場的動力。”最后導致三星電子發(fā)展失衡的被動局面愈發(fā)嚴重。

好消息是,李在镕在去年8月成功獲得假釋,出獄后他表示將“加快三星在非存儲器領域的重大投資決策”。

其實,三星電子在產業(yè)鏈上并非毫無建樹,只是說收獲甚微。

據(jù)統(tǒng)計,從2019年日本對韓國實行半導體材料禁令到李在镕假釋出獄這段時間里,三星電子共投入超過3800億韓元(約合20億人民幣),投資了14家韓國本土半導體材料和設備廠商。其中,一家名為Soulbrain的化學材料供應商打破了日本的高純度氟化氫壟斷,成為三星主要供應商。

據(jù)韓國媒體報道,隨著Soulbrain的產能迅速擴大,其產能或可供應韓國半導體制造商所需的2/3高純度氟化氫。但日本媒體則表示,Soulbrain的產品遠遠達不到尖端產品的純度要求。

短時間內,這些韓國本土廠商能給予三星電子的幫助仍然有限,那么想要完善非內存業(yè)務,還有一部分希望在全球并購上。

在最近一次財報會議上,三星電子CFO崔允浩對外透露,公司正計劃積極進行并購交易,這恰恰驗證了此前三星電子副會長韓鐘熙的言論。

一位銀行投資人表示,三星電子目前看中的非內存業(yè)務的公司主要在汽車半導體領域。早在2019年,三星電子就已經對恩智浦和德州儀器進行了盡職調查。另外,瑞薩電子與英飛凌也在三星電子的考慮范圍之內。

但英偉達收購Arm的失敗表現(xiàn)了各國公平貿易機構的監(jiān)管批準已經愈發(fā)嚴格,這對于想要并購的三星電子而言并不是個好消息。早前就有消息稱,三星電子對于恩智浦半導體的收購已經接近放棄,這或許讓三星電子錯失布局汽車/5G/IoT產品的最佳機會。

當下,無論是三星電子還是整個韓國半導體行業(yè),已經愈發(fā)感受到半導體話語權的缺失,因此政府及時出臺了“K-半導體產業(yè)帶”計劃。相比于三星電子此前的一系列的措施,韓國政府看到了產業(yè)鏈的重要性,希望以幫助三星電子的契機,補上韓國半導體產業(yè)的漏洞。

但也有分析指出,韓國半導體已經陷入了三星電子與SK海力士的“TOP2魔咒”中,新興半導體公司的命運要么是被這兩大巨頭競爭破產,要么被等待收購。即使存活下來,體量規(guī)模與國外同類型企業(yè)差得太多,很難形成產業(yè)集群。

所以,看似有美好計劃的幫扶,但三星電子的未來命運,還得靠自己的正確選擇。