11月4日晚間,華虹半導體提交科創板IPO獲受理。招股說明書顯示,這家已在港交所上市8年之久,營收全球第六的晶圓代工廠尋求在上交所科創板再次上市,計劃募集資金180億元人民幣。

目前,華虹半導體港股股價為22.3港幣/股(11月8日收盤價),總市值291.4億港幣(合人民幣約270億)。大家第一反應或許是,自身市值僅270億元,何以再募180億元人民幣?第二反應則是,融完180億元后,資金用途是什么?對此,筆者今天就華虹半導體IPO一事進行探討與分析。

180億募資用途

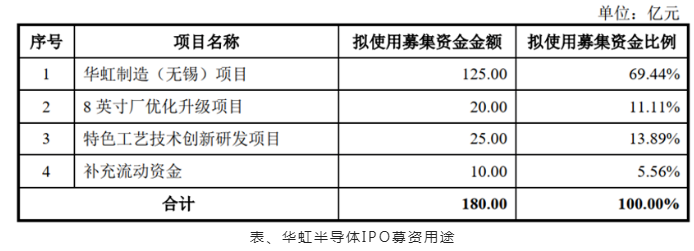

其實,對于第二個問題,華虹半導體有在公開信息中進行直截了當的回答:實際募集資金扣除發行費用后的凈額計劃投入以下項目:華虹制造(無錫)項目125億、8英寸廠優化升級項目20億、特色工藝技術創新研發項目25億及補充流動資金10億。

顯而易見,所募180億中,占比最高的便是占募集資金7成比例的華虹制造(無錫)項目。公告顯示,該項目計劃建設一條投產后月產能達到8.3萬片的12英寸特色工藝生產線。項目依托上海華虹宏力在車規級工藝與產品積累的技術和經驗,進一步完善并延展嵌入式/獨立存儲器、模擬與電源、高端功率器件、邏輯與射頻等工藝平臺。

在華虹看來,該項目將顯著提升公司產能并助力公司的特色工藝技術邁上新臺階,增強該公司核心競爭力并提升該公司行業地位。

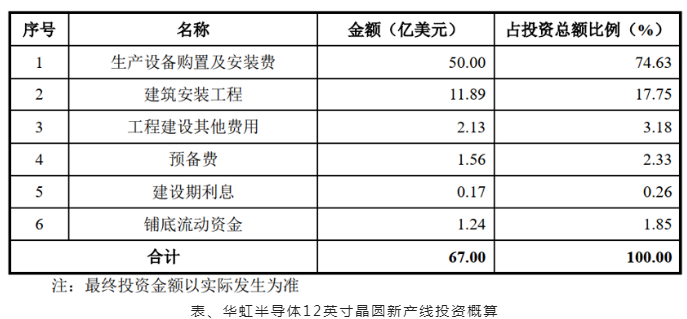

項目投資概算方面,華虹半導體給出了67億美元的總投資預算,折合人民幣約486億元。也就是說,本次IPO所募集資金僅能支撐該產線建設的四分之一進度。這意味著,后續的資金就需要通過華虹自己造血,或者其他的融資渠道完成。

包括在本次募集資金方面,華虹表示如果募集資金超過上述投資項目的總額,公司將按照有關規定履行必要的程序后將超募資金用于公司主營業務。如果本次發行募集資金不足,公司將通過自籌資金解決募投項目資金缺口。

這里又衍生出另一個問題,即當前半導體行業整體處在下行周期,包括三星、臺積電等在內的多家頭部廠商近期都談到2022年將減少資本開支,而華虹半導體卻選擇在此時募資擴產,似乎也有些令人費解。

當然,擴建這樣一條晶圓產線并非一朝一夕之事。從建設周期角度看,華虹預計2023年初開工新建廠房,2024年四季度基本完成廠房建設并安裝設備,2025年開始投產,產能逐年增長,預計最終達到8.3萬片/月。

也就是說,滿打滿算,產線建設至少要用2年時間,而投產是第三年的事,再到產能爬坡也不是一件簡單的事。

參照華虹之前的一條12寸晶圓產線,自2019年四季度開始投產,產能開始爬坡并逐年增加。由于固定資產折舊、人工費用等固定成本較高,使得12英寸產品單位成本較高:2019年、2020年毛利及毛利率為負值;2021年及2022年1-3月,隨著12英寸產銷規模的快速增長,單位成本持續下降,毛利及毛利率才實現轉正,但依然與8英寸產品的毛利率存在差距。這意味著,截至2022年3月1日,12英寸產品的毛利率依然不占優。

以此類推,這條計劃2023年初開建、2025年開始投產的12英寸產品線,很有可能到2027年底仍然未發揮作為12英寸產品的成本優勢。

既然2025年才能投產,2027年產能還在爬坡,那本輪半導體行業的下行周期大概率也已經走完而進入新的一輪周期,前面對于下行周期擴產的疑問似乎也不言自明了。

行業與公司前景分析

華虹半導體主要從事半導體晶圓代工業務,該行業屬于技術、資本、人才密集型行業,需要大量的資本支出和人才投入,具有較高的進入壁壘。

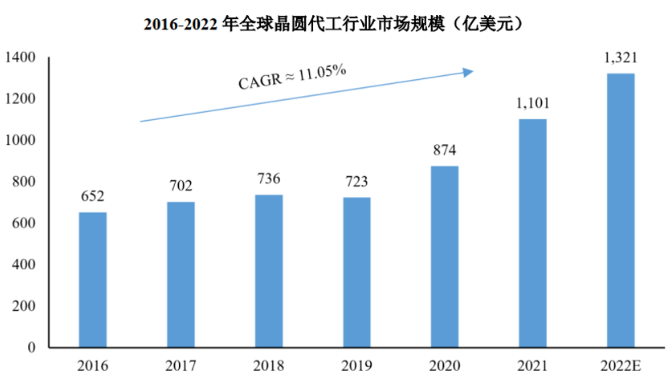

根據 IC Insights 的統計, 2016 年至 2021 年,全球晶圓代工市場規模從 652億美元增長至 1,101 億美元,年均復合增長率為 11.05%。未來隨著新能源汽車、工業智造、新一代移動通訊、新能源及數據中心等市場的發展與相關技術的升級,預計全球晶圓代工行業市場規模將進一步增長。

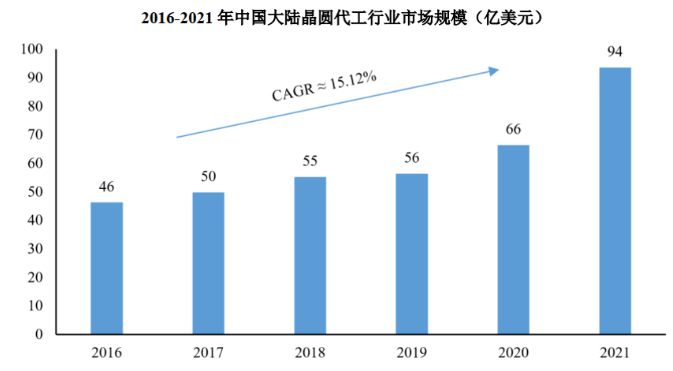

中國大陸晶圓代工行業起步較晚,但在國家政策的支持下,隨著國內經濟的發展和科學技術水平的提高,以及終端應用市場規模的擴大,國內芯片設計公司對晶圓代工服務的需求日益提升,中國大陸晶圓代工行業實現了快速的發展。

根據 IC Insights 的統計, 2016 年至 2021 年,中國大陸晶圓代工市場規模從46 億美元增長至 94 億美元,年均復合增長率為 15.12%,高于全球行業增長率。依托于中國是全球最大半導體市場以及半導體產業鏈逐漸完善,預計未來中國大陸晶圓代工行業市場將持續保持較高速增長趨勢。

由此,華虹半導體認定,未來在新興產業的驅動下,半導體市場規模有望實現持續增長趨勢。公司深耕晶圓制造特色工藝,主要工藝平臺覆蓋嵌入式/獨立式非易失性存儲器、功率器件、模擬與電源管理、邏輯與射頻、傳感器等多個領域,涉及新能源汽車、工業智造、新一代移動通訊、物聯網等快速發展的新興行業。因此,良好的行業前景能夠確保公司未來的發展趨勢穩中向好。

另一方面,在人才和管理方面,華虹半導體在制造領域擁有超過25年的技術積累,核心管理團隊擁有豐富的半導體制造領域技術研發、制備和量產經驗并掌握關鍵技術,擁有深厚的行業背景及經驗,對行業未來的技術發展趨勢具有前瞻性的創新能力。同時,在服務和客戶資源方面又深耕多年,在全球排名前50的芯片公司中,與超過三分之一的企業開展了業務合作。

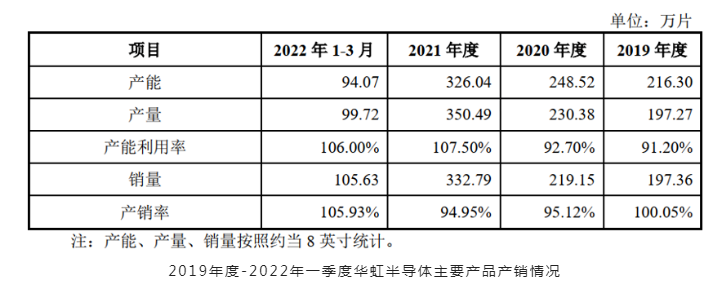

此外,從產能角度看,華虹半導體一直很緊湊,產能利用率持續保持在90%以上,甚至超過100%,是將近拉滿甚至存在超額的。或許這也是華虹決議募資擴產的底氣之一。

技術路徑

與臺積電不同,華虹半導體主要集中在特色工藝的研發上。

晶圓制造工藝大致可分為先進邏輯工藝與特色工藝。先進邏輯工藝沿著摩爾定律發展,側重于不斷縮小晶體管線寬, 主要追求產品的高運算速度,主要應用于高性能計算、中央處理器(CPU) 等領域芯片產品的制造。先進邏輯工藝的行業代表企業為臺積電。

而與沿著摩爾定律不斷追求晶體管縮小的先進邏輯工藝不同,特色工藝不完全追求器件的縮小,而是通過持續優化器件結構與制造工藝最大化發揮不同器件的物理特性以提升產品性能及可靠性。特色工藝主要用于制造功率器件 MCU、智能卡芯片、電源管理芯片、射頻芯片、傳感器等,上述產品被廣泛應用于新能源汽車、工業智造、 新一代移動通訊、 物聯網、新能源、 消費電子等眾多應用領域。其行業代表企業便是華虹半導體。

270億市值背后

最后,我們再回到第一個問題——華虹半導體270億的市值,何以融資180億?

2022年,華虹半導體至今漲幅為-48.14%,其所在的港股由于美元加息等因素導致的資金流動性問題,今年整體表現慘淡:恒生指數漲幅-29.24%,恒生科技指數漲幅-41.04%,再疊加半導體周期下行,資本市場對于股價下跌的提前反映,其股價(市值)已接近底部區間。

另外,港股的股價相對A股,一直存在折價。如中芯國際A股目前股價在41.36元人民幣/股,而港股僅為16.94港幣/股。兩個不同的交易所,由于復雜的原因,對同一家公司卻有著不同的定價。雖然聽著有些離譜,但這是客觀存在的事實。至少,可以肯定的是華虹如能在科創板成功上市的話,其定價大概率會比港股“貴”,至于“貴”多少,就要看A股的流動性,以及投資者的定價情況了。因此,270億背后,又不僅僅是270億。

至于180億是多還是少,則是另一維度的問題,和市值其實關系不大,更應該關注的是其用途及合理性。就像前面所提到的,用來建設新的12英寸產線是否符合企業的利益。當然,其中除了125億的華虹制造(無錫)項目外,還包括8英寸廠優化升級項目20億、特色工藝技術創新研發項目25億及補充流動資金10億。

另外還有一個值得關注的點,便是發生在10月初,美國商務部啟動的新一輪制裁——包括限制美國人員在沒有許可證的情況下支持中國的半導體制造產業。公開信息顯示,華虹半導體核心團隊中,有3名外籍人士,其中2名為美籍,1名新加坡籍。但由于本次IPO招股書中的各項數據(包括高管信息)均截止到2022年3月31日(一季度),因此尚未在現任高管上有所體現。且后續能否妥善處理此事也關系到該公司未來的發展。

寫在最后

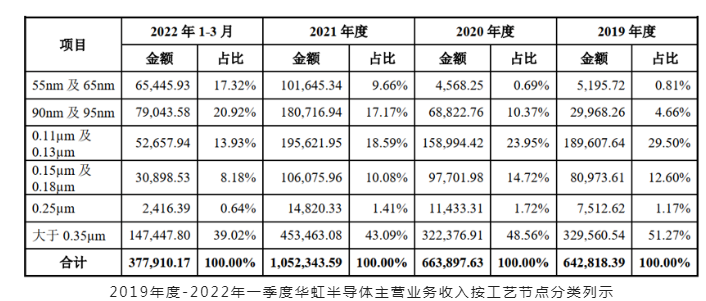

每每刮起來自大洋彼岸的制裁風波時,華虹所受影響看上去相對沒那么激烈,畢竟“雷區”更多的是在高算力芯片、先進制程領域等,而華虹更多的是350-55nm的產品。在下游應用端也是以存儲芯片、功率半導體、模擬芯片等為主。因此,通過科創板的再一次上市,募資擴產,也符合自身的利益。

基于目前現狀,讓我們把關注點放到了半導體產業上,也“逼”出了不少的產業相關政策,這是一塊不可丟失的戰略要地。

華為海思曾經一度擠入世界前十大IC設計企業,最終苦于無晶圓廠代工而逐漸凋謝。中芯國際作為國內第一大晶圓廠,同樣面臨困境。其作為國內的龍頭晶圓廠商,必然有一定的代表性,有廣泛的關注度。但當一個國家的某一行業逐步崛起之時,一定不是只有一家企業可以支撐。例如,現在的國產新能源汽車,第一梯隊除了比亞迪、北汽、上汽廣汽等傳統廠商外,還有蔚小理等新勢力的崛起。那么在晶圓代工廠方面,也不妨把目光再打開一點,除了中芯國際,除了華虹半導體,或許還有更多的晶圓廠能夠一同挑起大梁。

更多信息可以來這里獲取==>>電子技術應用-AET<<